Под благотворительной деятельностью понимается добровольная деятельность граждан и юридических лиц по бескорыстной (безвозмездной или на льготных условиях) передаче гражданам или юридическим лицам имущества, в том числе денежных средств, бескорыстному выполнению работ, предоставлению услуг, оказанию иной поддержки.

Общая часть

1.1. Благотворительность: цель, основание

Благотворительная деятельность осуществляется в целях:

- социальной поддержки и защиты граждан, включая улучшение материального положения малообеспеченных, социальную реабилитацию безработных, инвалидов и иных лиц, которые в силу своих физических или интеллектуальных особенностей, иных обстоятельств не способны самостоятельно реализовать свои права и законные интересы;

- подготовки населения к преодолению последствий стихийных бедствий, экологических, промышленных или иных катастроф, к предотвращению несчастных случаев;

- оказания помощи пострадавшим в результате стихийных бедствий, экологических, промышленных или иных катастроф, социальных, национальных, религиозных конфликтов, жертвам репрессий, беженцам и вынужденным переселенцам;

- социальной поддержки и защиты граждан, включая улучшение материального положения малообеспеченных, социальную реабилитацию безработных, инвалидов и иных лиц, которые в силу своих физических или интеллектуальных особенностей, иных обстоятельств не способны самостоятельно реализовать свои права и законные интересы;

- подготовки населения к преодолению последствий стихийных бедствий, экологических, промышленных или иных катастроф, к предотвращению несчастных случаев;

- оказания помощи пострадавшим в результате стихийных бедствий, экологических, промышленных или иных катастроф, социальных, национальных, религиозных конфликтов, жертвам репрессий, беженцам и вынужденным переселенцам;

- содействия укреплению мира, дружбы и согласия между народами, предотвращению социальных, национальных, религиозных конфликтов;

- содействия укреплению престижа и роли семьи в обществе;

- содействия защите материнства, детства и отцовства;

- содействия деятельности в сфере образования, науки, культуры, искусства, просвещения, духовному развитию личности;

- содействия деятельности в сфере профилактики и охраны здоровья граждан, а также пропаганды здорового образа жизни, улучшения морально-психологического состояния граждан;

это добровольная деятельность

граждан и юрлиц по бескорыстной

передаче имущества, денег,

выполнению работ и оказанию услуг

Благотворительность —

- содействия деятельности в области физической культуры и спорта (за исключением профессионального спорта), участия в организации и (или) проведении физкультурных и спортивных мероприятий в форме безвозмездного выполнения работ и (или) оказания услуг физическими лицами; охраны окружающей среды и защиты животных;

- охраны и должного содержания зданий, объектов и территорий, имеющих историческое, культовое, культурное или природоохранное значение, и мест захоронения;

- подготовки населения в области защиты от чрезвычайных ситуаций, пропаганды знаний в области защиты населения и территорий от чрезвычайных ситуаций и обеспечения пожарной безопасности;

- социальной реабилитации детей-сирот, детей, оставшихся без попечения родителей, безнадзорных детей, детей, находящихся в трудной жизненной ситуации;

- оказания бесплатной юридической помощи и правового просвещения населения;

- содействия добровольческой (волонтёрской) деятельности;

- участия в деятельности по профилактике безнадзорности и правонарушений несовершеннолетних;

- содействия развитию научно-технического, художественного творчества детей и молодёжи;

- содействия патриотическому, духовно-нравственному воспитанию детей и молодёжи;

- поддержки общественно значимых молодёжных инициатив, проектов, детского и молодёжного движения, детских и молодёжных организаций; содействия деятельности по производству и (или) распространению социальной рекламы;

- содействия профилактике социально опасных форм поведения граждан.

Направление денежных и других материальных средств, оказание помощи в иных формах коммерческим организациям, а также поддержка политических партий, движений, групп и кампаний благотворительной деятельностью не являются.

Проводить одновременно с благотворительной деятельностью предвыборную агитацию, агитацию по вопросам референдума запрещается.

Статья 2. Фз от 11.08.1995 N 135-Ф

«О благотворительной деятельности

и добровольчестве (волонтерстве)»

1.2. Субъекты благотворительности

Под участниками благотворительной деятельности понимаются граждане и юридические лица, осуществляющие благотворительную деятельность, в том числе путём поддержки существующей или создания новой благотворительной организации, а также граждане и юридические лица, в интересах которых осуществляется благотворительная деятельность: благотворители, благополучатели

Благотворители

Благополучатели

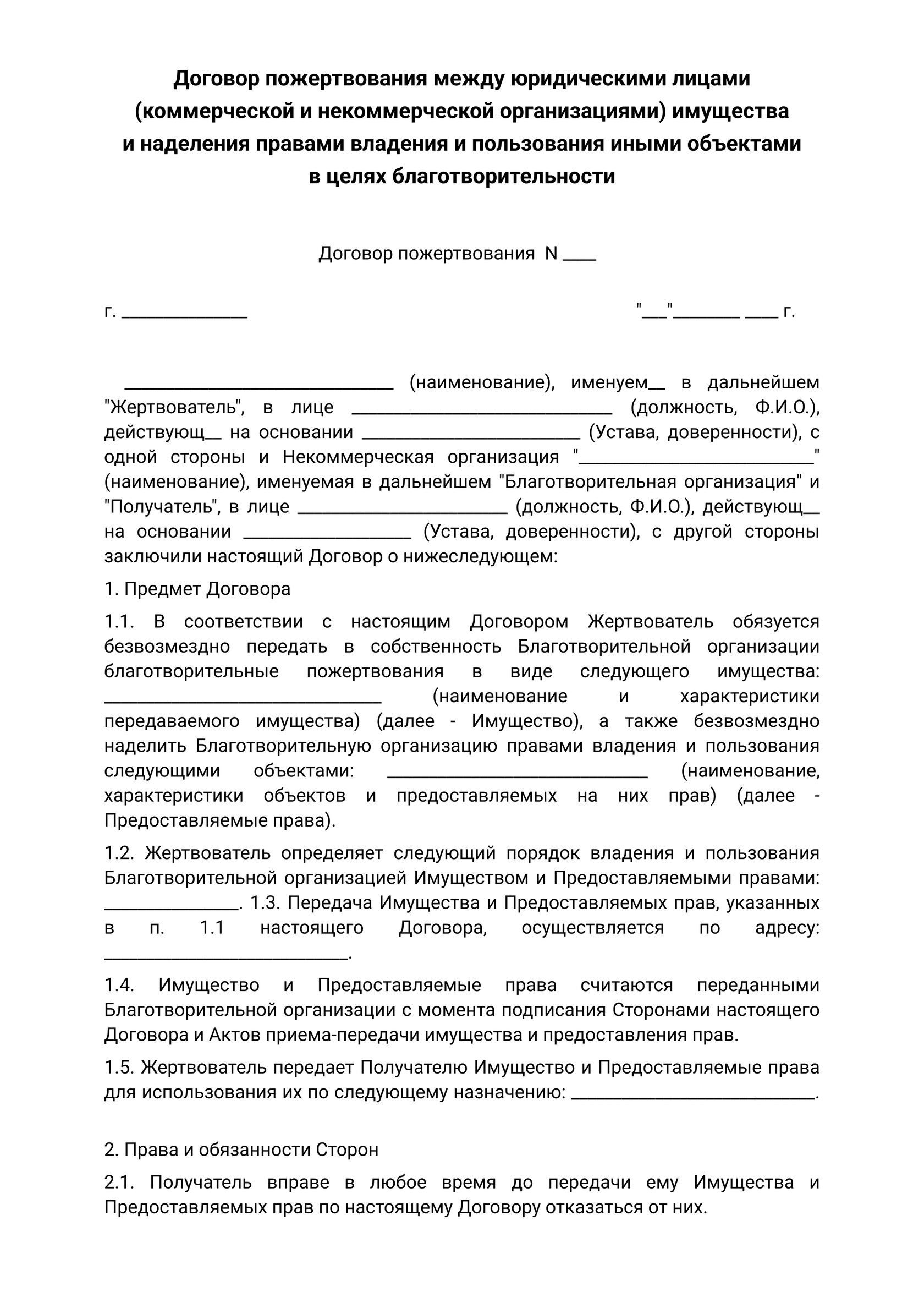

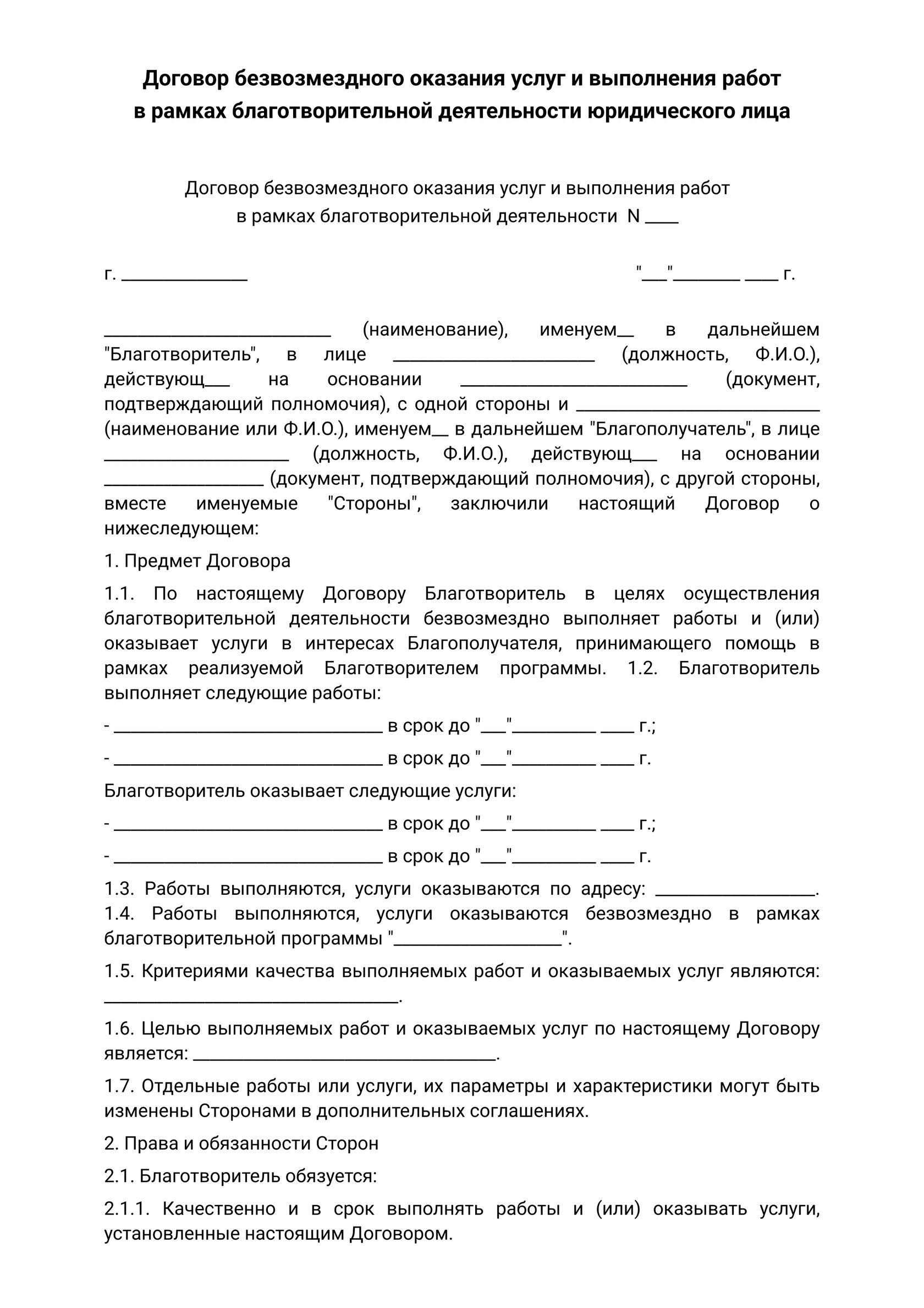

1.3. Договор на оказание благотворительной помощи

Для того чтобы сделать благотворительный взнос или пожертвование, не нужно согласия получателя. В соответствии с ГК РФ такие сделки являются односторонними, их письменная форма не является обязательной.

В удостоверение передачи средств в целях благотворительности данные о получателе и благотворителе должны быть указаны в первичном документе — в приходном ордере, акте приёмки-передачи и тому подобном.

Благотворители вправе определять цели и порядок использования своих пожертвований. В связи с этим целесообразно заключать договор о предоставлении средств в благотворительных целях с тем, чтобы проконтролировать, как и на что были потрачены деньги, а также как было использованное переданное имущество. В договоре должна быть указана цель предоставления средств и порядок их использования получателем.

В случае нецелевого использования благотворительного пожертвования благотворитель (жертвователь) может его отменить (п. 5 ст. 582 ГК РФ), потребовав расторжения договора и возврата переданного пожертвования.

Кроме того, наличие договора (контракта) с получателем благотворительной помощи на безвозмездную передачу товаров (выполнение работ, оказание услуг) в рамках оказания благотворительной деятельности обязательно для целей применения льготы по НДС.

В удостоверение передачи средств в целях благотворительности данные о получателе и благотворителе должны быть указаны в первичном документе — в приходном ордере, акте приёмки-передачи и тому подобном.

Благотворители вправе определять цели и порядок использования своих пожертвований. В связи с этим целесообразно заключать договор о предоставлении средств в благотворительных целях с тем, чтобы проконтролировать, как и на что были потрачены деньги, а также как было использованное переданное имущество. В договоре должна быть указана цель предоставления средств и порядок их использования получателем.

В случае нецелевого использования благотворительного пожертвования благотворитель (жертвователь) может его отменить (п. 5 ст. 582 ГК РФ), потребовав расторжения договора и возврата переданного пожертвования.

Кроме того, наличие договора (контракта) с получателем благотворительной помощи на безвозмездную передачу товаров (выполнение работ, оказание услуг) в рамках оказания благотворительной деятельности обязательно для целей применения льготы по НДС.

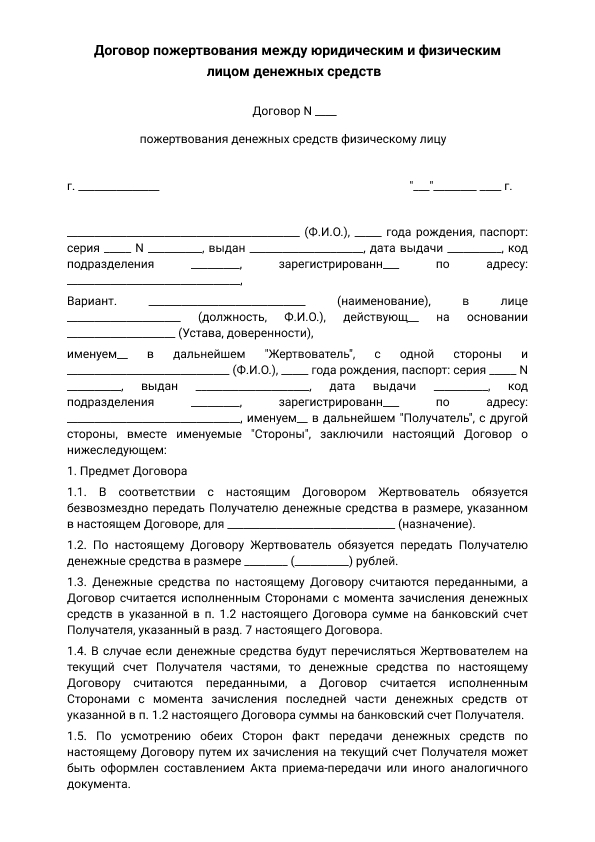

Пожертвованием признается дарение вещи или права в общеполезных целях (п. 1 ст. 582 ГК РФ). Соответственно, при осуществлении пожертвования заключается договор о пожертвовании (п. 2 ст. 421, ст. 582 ГК РФ), являющийся разновидностью договора дарения. В договор о пожертвовании необходимо включить его существенное условие — предмет. При отсутствии предмета договор считается незаключенным и не порождает для его сторон никаких прав и обязанностей (п. 1 ст. 432, п. 1 ст. 582 ГК РФ).

Договор дарения

Договор

пожертвования

пожертвования

Существенное условие -

ПРЕДМЕТ

ПРЕДМЕТ

Предметом договора пожертвования

могут быть:

могут быть:

При формулировании условия о предмете необходимо указать, что имущество передаётся в собственность благополучателю безвозмездно.

Кроме того, рекомендуем описать имущество таким образом, чтобы в дальнейшем у вас с благополучателем не возникло споров о том, то ли имущество пожертвовано.

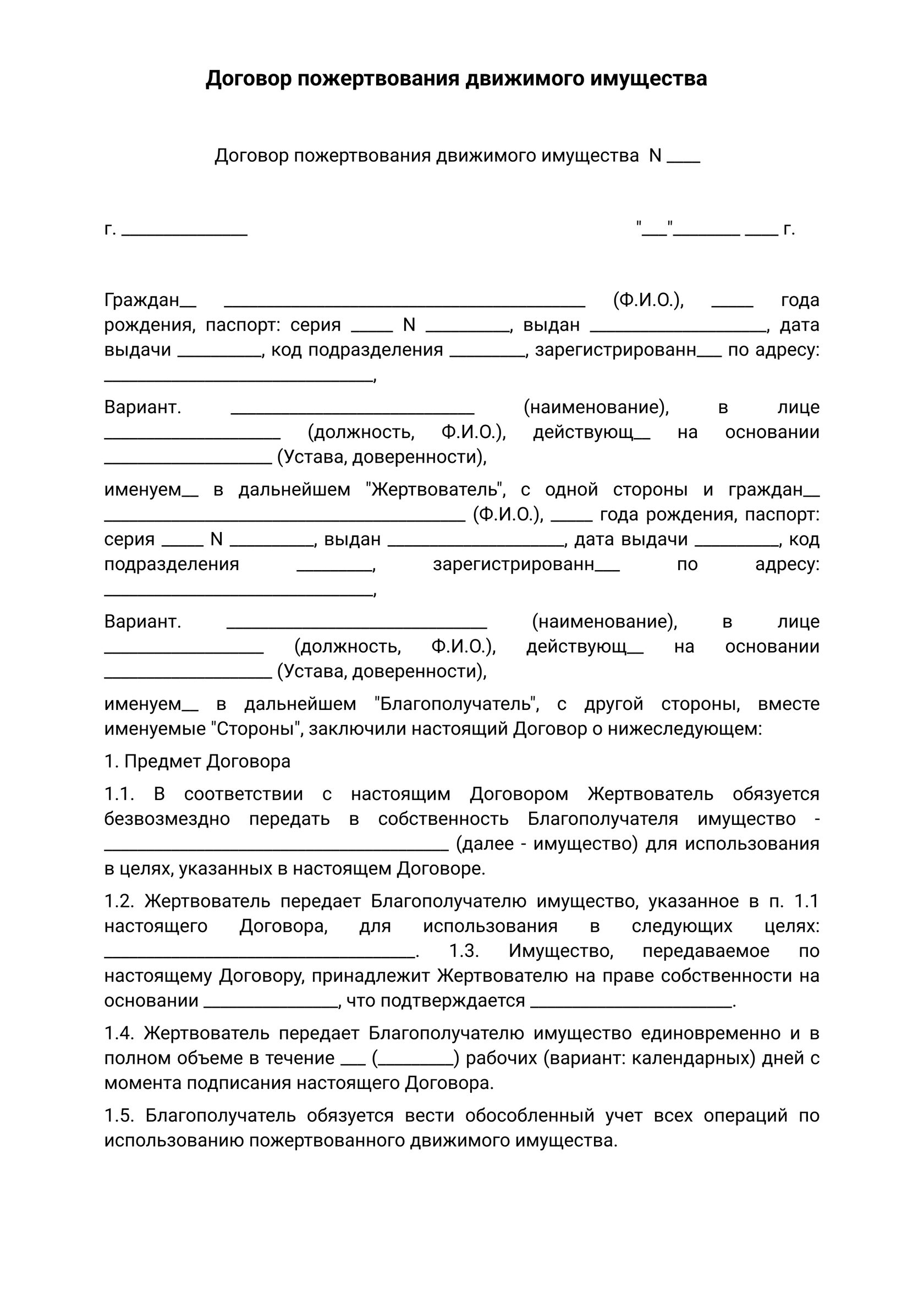

Пожертвование движимого имущества должно быть подтверждено договором о пожертвовании, заключённым в письменной форме, если:

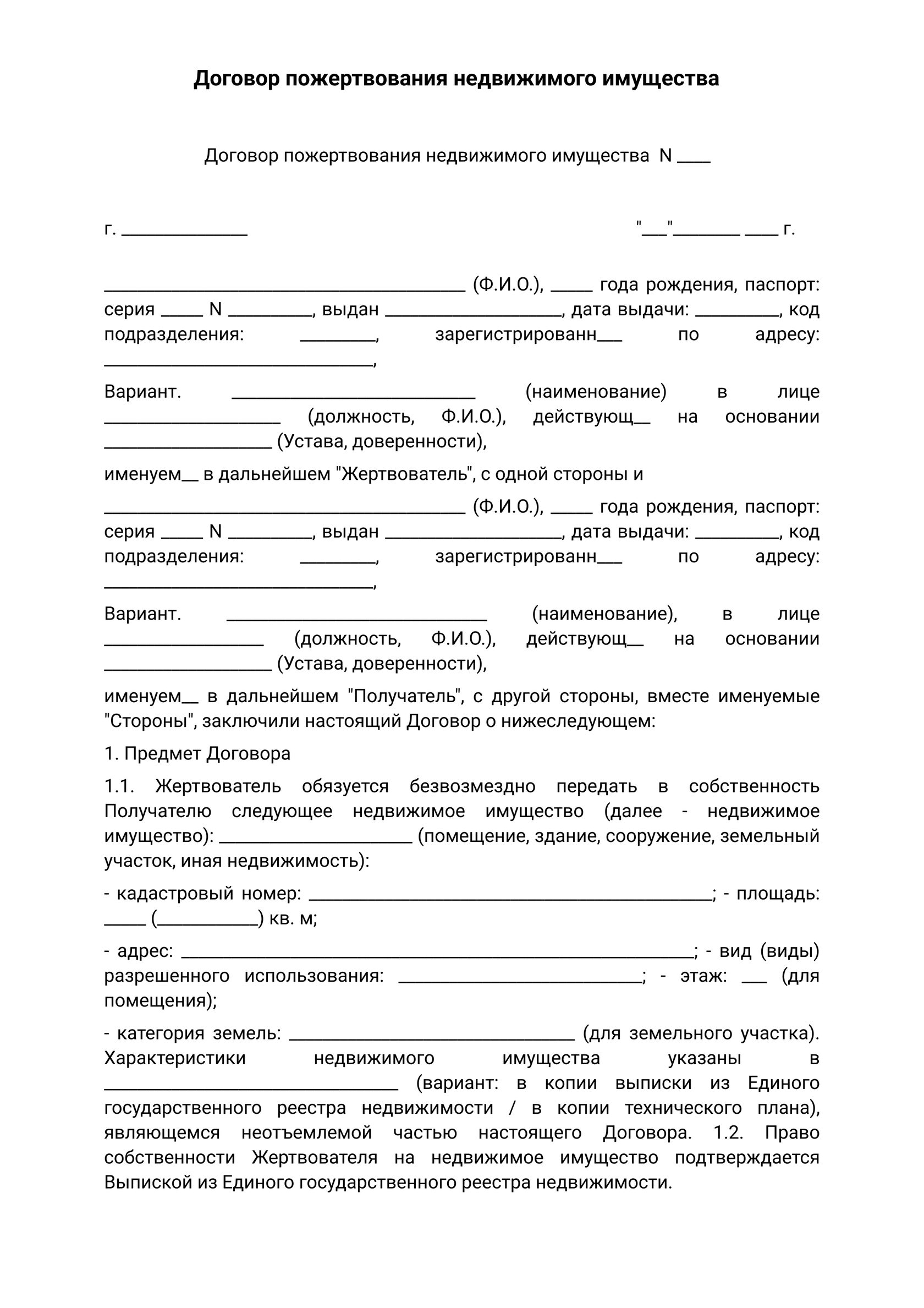

В свою очередь, договор о пожертвовании недвижимого имущества подлежит государственной регистрации.

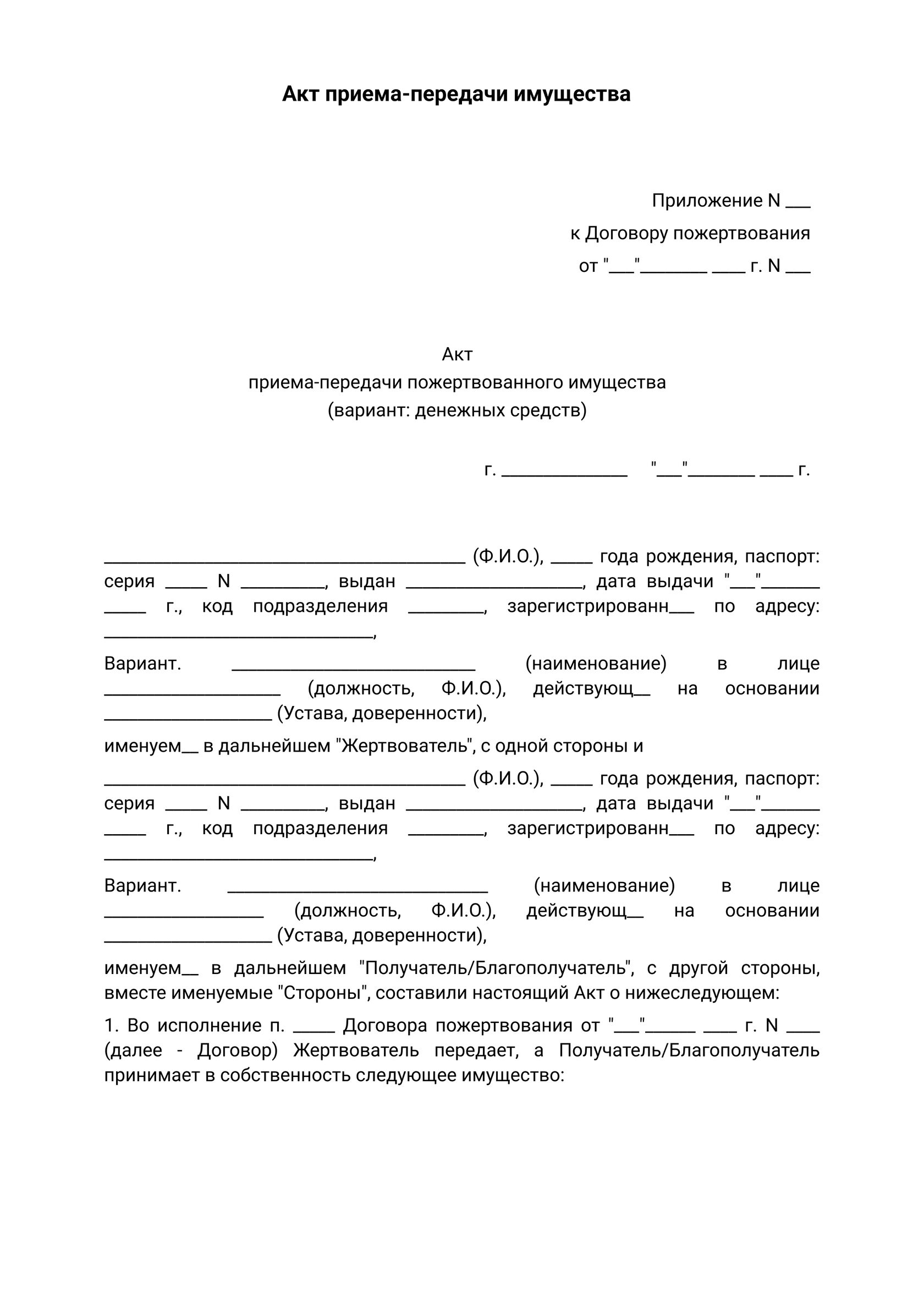

В дополнение к договору о пожертвовании необходимо заключить Акт приёма-передачи или иной документ, подтверждающий передачу жертвователем (благотворителем) имущества.

Договор на благотворительность может содержать положения о предоставлении Отчёта благополучателя о целевом использовании пожертвования. Такой отчёт обычно предоставляется по письменному заявлению благотворителя в срок, определяемый сторонами. Отчёт должен содержать информацию о расходовании полученного пожертвования и документы, подтверждающие целевое расходование пожертвования (заверенные копии счётов, счётов- фактур, накладных, иных платёжных документов, договоров и т. д.).

Кроме того, рекомендуем описать имущество таким образом, чтобы в дальнейшем у вас с благополучателем не возникло споров о том, то ли имущество пожертвовано.

Пожертвование движимого имущества должно быть подтверждено договором о пожертвовании, заключённым в письменной форме, если:

- жертвователем (благотворителем) является юридическое лицо и стоимость дара превышает три тысячи рублей;

- договор содержит обещание пожертвования в будущем.

В свою очередь, договор о пожертвовании недвижимого имущества подлежит государственной регистрации.

В дополнение к договору о пожертвовании необходимо заключить Акт приёма-передачи или иной документ, подтверждающий передачу жертвователем (благотворителем) имущества.

Договор на благотворительность может содержать положения о предоставлении Отчёта благополучателя о целевом использовании пожертвования. Такой отчёт обычно предоставляется по письменному заявлению благотворителя в срок, определяемый сторонами. Отчёт должен содержать информацию о расходовании полученного пожертвования и документы, подтверждающие целевое расходование пожертвования (заверенные копии счётов, счётов- фактур, накладных, иных платёжных документов, договоров и т. д.).

Оказание услуг

—

Движимое имущество

—

НеДвижимое имущество

—

Деньги

—

Основные положения договора пожертвования:

Указание на безвозмездность передачи

Полное описание

предмета пожертвования

предмета пожертвования

Целевой характер пожертвования

Письменная форма договора

(ЮЛ, > 3 000 ₽, обещание пожертвования)

(ЮЛ, > 3 000 ₽, обещание пожертвования)

Акт приёма-передачи предмета

Отчёт о целевом

использовании пожертвования

использовании пожертвования

Благополучатель вправе в любое время до внесения благотворительного пожертвования от

него отказаться. Такой отказ должен быть совершён в письменной форме. В этом случае договор считается расторгнутым с момента получения Благотворителем письменного отказа.

Предмет пожертвования (существенное обязательное условие)

1

2

3

4

5

7

6

2.1. Налог на прибыль

2. Юридические лица.

Налоговый и бухгалтерский учёт

Налоговый и бухгалтерский учёт

НК РФ не устанавливает конкретный перечень документов, подтверждающих факт осуществления пожертвования, а значит, не ограничивает налогоплательщика в вопросе подтверждения правомерности учёта соответствующих расходов (письмо Минфина России от 18 сентября 2020 года № 03−03−06/2/82 006).

Расходы в виде стоимости безвозмездно переданного имущества (работ, услуг, имущественных прав) и расходы, которые связаны с такой передачей, по общему правилу нельзя учесть при расчёте налога на прибыль (п. 16 ст. 270 НК РФ).Исключение составляет безвозмездная передача имущества (в том числе денежных средств или имущественных прав), которое (пп. 19.5−19.7 п. 1 ст. 265, п. 34 ст. 270 НК РФ):

Налогоплательщики налога на прибыль организаций, в числе которых:

Для того чтобы воспользоваться данной налоговой преференцией необходимо в соответствующем налоговом периоде осуществить безвозмездную передачу имущества (включая денежные средства) следующим организациям:

- предназначено для предупреждения и предотвращения распространения, а также диагностики и лечения коронавируса. Важное условие — оно должно передаваться некоммерческим медицинским организациям, органам госвласти и местного самоуправления, государственным и муниципальным учреждениям, унитарным предприятиям. Минфин России подчёркивает, что такое имущество должно быть предназначено для использования по прямому назначению для указанных целей (Письмо от 27.08.2020 № 03−03−07/75 251);

- передаётся определённому кругу некоммерческих организаций. Такие расходы можно учесть в размере, не превышающем 1% выручки от реализации, определяемой по ст. 249 НК РФ. При этом НКО (за исключением ряда религиозных организаций), которой передаётся имущество (денежные средства), должна быть включена в реестр СОНКО.

Налогоплательщики налога на прибыль организаций, в числе которых:

- российские организации;

- иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства.

Для того чтобы воспользоваться данной налоговой преференцией необходимо в соответствующем налоговом периоде осуществить безвозмездную передачу имущества (включая денежные средства) следующим организациям:

- социально ориентированным некоммерческим организациям (далее — СОНКО), включённым в реестр СО НКО в соответствии с постановлением Правительства Российской Федерации от 30 июля 2021 г. № 1290 «О реестре социально ориентированных некоммерческих организаций» (вместе с «Положением о порядке ведения реестра социально ориентированных некоммерческих организаций»);

- централизованным религиозным организациям, религиозным организациям, входящим в структуру централизованных религиозных организаций, СОНКО, учредителями которых являются централизованные религиозные организации или религиозные организации, входящие в структуру централизованных религиозных организаций (вне зависимости от нахождения таких организаций в вышеупомянутых реестрах).

Расходы

на

благотворительность

на

благотворительность

Принимаются

для целей НП

для целей НП

COVID–19 при передаче НМО, ОГиМС, ГУП, МУП

НКО в реестре СОНКО

(<1% выручки)

Гос./муниц. собственность

НКО в реестре СОНКО

(<1% выручки)

Гос./муниц. собственность

Актуализированный реестр доступен на официальном сайте Минэкономразвития России по ссылке: реестр СОНКО — data.economy.gov.ru/analytics/sonko. Сведения актуальны на дату, указанную на сайте. Обновление реестра осуществляется по мере внесения изменений уполномоченными органами и организациями в указанный реестр, но не чаще одного раза в сутки.

Реестр СО НКО г. Перми nko.gorodperm.ru/nko

Наличие организации в реестре СОНКО на дату перечисления пожертвования является подтверждённым основанием для выполнения требований, предусмотренных подпунктом 19.6 пункта 1 статьи 265 главы 25 НК РФ. Никакие дополнительные документы, подтверждающие факт включения НКО в реестр СОНКО, не требуются.

Если имущество передано (денежные средства) иному лицу (например, благотворительному фонду), которое перенаправило полученное некоммерческой организации, то такие расходы не учитываются при расчёте налогооблагаемой прибыли (Письмо ФНС России от 04.02.2021 № СД-4−3/1247@):

Реестр СО НКО г. Перми nko.gorodperm.ru/nko

Наличие организации в реестре СОНКО на дату перечисления пожертвования является подтверждённым основанием для выполнения требований, предусмотренных подпунктом 19.6 пункта 1 статьи 265 главы 25 НК РФ. Никакие дополнительные документы, подтверждающие факт включения НКО в реестр СОНКО, не требуются.

Если имущество передано (денежные средства) иному лицу (например, благотворительному фонду), которое перенаправило полученное некоммерческой организации, то такие расходы не учитываются при расчёте налогооблагаемой прибыли (Письмо ФНС России от 04.02.2021 № СД-4−3/1247@):

- передаётся в государственную и (или) муниципальную собственность (возвращается в рамках концессионного соглашения). Расходы в части остаточной стоимости амортизируемого имущества можно учесть, если они профинансированы за счёт средств субсидий, полученных на его приобретение, создание, реконструкцию, модернизацию или техперевооружение (приобретение имущественных прав). Их учитывают в размере, не превышающем величину доходов, которые признаются в порядке п. 4.1 ст. 271 НК РФ (Письмо Минфина России от 12.05.2021 № 03−03−06/1/36 025).

Расходы в виде безвозмездной передачи имущества, учитываемые в составе внереализационных на основании пп. 19.5, 19.6 п. 1 ст. 265 НК РФ, признаются на дату передачи имущества (пп. 13 п. 7 ст. 272 НК РФ). При этом сумма начисленного НДС не учитывается в расходах на основании п. 16 ст. 270 НК РФ (Письма от 10.09.2021 № 03−03−10/73 599, от 08.07.2019 № 03−03−06/3/50 014, от 12.11.2018 № 03−07−11/81 021, от 11.03.2010 № 03−03−06/1/123).

Если безвозмездно передаётся основное средство, то восстанавливать амортизационную премию по нему не надо (Письмо Минфина России от 28.09.2012 № 03−03−06/1/510).

Расходы, которые связаны с безвозмездным выполнением работ, по общему правилу не учитываются при расчёте налога на прибыль. Это следует из п. 1 ст. 252, п. п. 16, 49 ст. 270 НК РФ.

Исключение из указанного правила — только некоторые случаи, которые прямо названы в Налоговом кодексе РФ. Например, учёт в составе прочих расходов затрат, связанных с безвозмездным выполнением работ для органов государственной власти и местного самоуправления (для государственных и муниципальных учреждений, государственных и муниципальных унитарных предприятий), если обязанность выполнить такие работы установлена законодательством РФ (пп. 48.7 п. 1 ст. 264 НК РФ).

Если безвозмездно передаётся основное средство, то восстанавливать амортизационную премию по нему не надо (Письмо Минфина России от 28.09.2012 № 03−03−06/1/510).

Расходы, которые связаны с безвозмездным выполнением работ, по общему правилу не учитываются при расчёте налога на прибыль. Это следует из п. 1 ст. 252, п. п. 16, 49 ст. 270 НК РФ.

Исключение из указанного правила — только некоторые случаи, которые прямо названы в Налоговом кодексе РФ. Например, учёт в составе прочих расходов затрат, связанных с безвозмездным выполнением работ для органов государственной власти и местного самоуправления (для государственных и муниципальных учреждений, государственных и муниципальных унитарных предприятий), если обязанность выполнить такие работы установлена законодательством РФ (пп. 48.7 п. 1 ст. 264 НК РФ).

Налогоплательщики налога

на прибыль организаций:

- российские организации;

- иностранные организации,

осуществляющие свою

деятельность в РФ через постоянные

представительства

2.2. НДС

В соответствии с подпунктом 12 пункта 3 статьи 149 Налогового Кодекса РФ не подлежат налогообложению передача товаров (выполнение работ, оказание услуг), передача имущественных прав безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом № 135-ФЗ «О благотворительной деятельности и благотворительных организациях», за исключением подакцизных товаров.

Для подтверждения права на освобождение от НДС необходимо предоставить в налоговые органы следующие документы:

Таким образом, входной НДС по переданному на благотворительность имуществу к вычету не принимается, а если он был принят ранее, его необходимо восстановить. Исключение — подакцизные товары. При передаче их на благотворительность, НДС начисляется и ставится к вычету как обычно (ст. 149 НК РФ, Письмо Минфина от 20.10.2011 № 03−07−07/61).

Для подтверждения права на освобождение от НДС необходимо предоставить в налоговые органы следующие документы:

- договор (контракт) налогоплательщика с получателем благотворительной помощи на безвозмездную передачу товаров (выполнение работ, оказание услуг) в рамках оказания благотворительной деятельности;

- акт приёма-передачи товаров (работ, услуг), имущественных прав или иной документ, подтверждающий передачу налогоплательщиком товаров, имущественных прав (выполнение работ, оказание услуг).

Таким образом, входной НДС по переданному на благотворительность имуществу к вычету не принимается, а если он был принят ранее, его необходимо восстановить. Исключение — подакцизные товары. При передаче их на благотворительность, НДС начисляется и ставится к вычету как обычно (ст. 149 НК РФ, Письмо Минфина от 20.10.2011 № 03−07−07/61).

2.3. УСН

Если объектом налогообложения по налогу, уплачиваемому в связи с применением УСН, являются доходы, уменьшенные на величину расходов, налоговая база определяется как денежное выражение доходов, уменьшенное на величину расходов (п. 2 ст. 346.18 НК РФ).

При этом налогоплательщики обязаны придерживаться порядка, который установлен положениями ст. 346.16 НК РФ. Положения этой статьи применяются только к налогоплательщикам, выбравшим в качестве объекта налогообложения «доходы, уменьшенные на величину расходов» (смотрите также письмо УФНС России по г. Москве от 28.02.2011 № 16−15/18 191).

Так, при определении объекта налогообложения налогоплательщик вправе уменьшить полученные доходы на перечисленные в п. 1 ст. 346.16 НК РФ расходы. При этом перечень расходов носит закрытый характер и расширительному толкованию не подлежит. Поэтому расходы, не поименованные в п. 1 ст. 346.16 НК РФ, не учитываются при определении налоговой базы при УСН (письма Минфина России от 13.02.2013 № 03−11−06/2/3694, от 20.12.2012 № 03−11−06/2/147, от 07.12.2012 № 03−11−06/2/144, от 04.06.2012 № 03−11−11/175, ФНС России от 08.11.2010 № ШС-37−3/14 932, УФНС России по г. Москве от 09.12.2011 № 16−15/119 728@ и др.). Налогоплательщики, выбравшие в качестве объекта налогообложения «доходы», при определении налоговой базы не могут уменьшить сумму полученных доходов на величину понесённых расходов (п. 1 ст. 346.18 НК РФ). Вместе с тем указанные налогоплательщики вправе уменьшить сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчётный) период, на суммы, указанные в п. 3.1 ст. 346.21 НК РФ.

При этом ни п. 3.1 ст. 346.21, ни п. 1 ст. 346.16 НК РФ не содержат расходов в виде благотворительной помощи.

Поэтому данные расходы не учитываются при исчислении налога, уплачиваемого в связи с применением УСН, как у ИП, которые выбрали объект налогообложения «доходы, уменьшенные на величину расходов», так и у ИП, у которых в качестве объекта налогообложения выступают «доходы». Такие разъяснения представлены в письмах налогового и финансового ведомств (письма ФНС России от 08.11.2010 № ШС-37−3/14 932, УМНС по г. Москве от 19.07.2004 № 21−09/47 989, Минфина России от 07.09.2000 № 04−02−05/2.

При этом налогоплательщики обязаны придерживаться порядка, который установлен положениями ст. 346.16 НК РФ. Положения этой статьи применяются только к налогоплательщикам, выбравшим в качестве объекта налогообложения «доходы, уменьшенные на величину расходов» (смотрите также письмо УФНС России по г. Москве от 28.02.2011 № 16−15/18 191).

Так, при определении объекта налогообложения налогоплательщик вправе уменьшить полученные доходы на перечисленные в п. 1 ст. 346.16 НК РФ расходы. При этом перечень расходов носит закрытый характер и расширительному толкованию не подлежит. Поэтому расходы, не поименованные в п. 1 ст. 346.16 НК РФ, не учитываются при определении налоговой базы при УСН (письма Минфина России от 13.02.2013 № 03−11−06/2/3694, от 20.12.2012 № 03−11−06/2/147, от 07.12.2012 № 03−11−06/2/144, от 04.06.2012 № 03−11−11/175, ФНС России от 08.11.2010 № ШС-37−3/14 932, УФНС России по г. Москве от 09.12.2011 № 16−15/119 728@ и др.). Налогоплательщики, выбравшие в качестве объекта налогообложения «доходы», при определении налоговой базы не могут уменьшить сумму полученных доходов на величину понесённых расходов (п. 1 ст. 346.18 НК РФ). Вместе с тем указанные налогоплательщики вправе уменьшить сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчётный) период, на суммы, указанные в п. 3.1 ст. 346.21 НК РФ.

При этом ни п. 3.1 ст. 346.21, ни п. 1 ст. 346.16 НК РФ не содержат расходов в виде благотворительной помощи.

Поэтому данные расходы не учитываются при исчислении налога, уплачиваемого в связи с применением УСН, как у ИП, которые выбрали объект налогообложения «доходы, уменьшенные на величину расходов», так и у ИП, у которых в качестве объекта налогообложения выступают «доходы». Такие разъяснения представлены в письмах налогового и финансового ведомств (письма ФНС России от 08.11.2010 № ШС-37−3/14 932, УМНС по г. Москве от 19.07.2004 № 21−09/47 989, Минфина России от 07.09.2000 № 04−02−05/2.

Расходы на благотворительность в обычной коммерческой организации являются прочими.

Дт 91.1 Кт 76 — показаны расходы на благотворительность.

Дт 76 Кт 51 — перечислены деньги на благотворительность.

НДС при выбытии основного средства в качестве благотворительной помощи.

Согласно подп. 2 п. 3 ст. 170 НК РФ налог нужно восстановить, если основное средство будет использоваться в операциях, которые НДС не облагаются. Благотворительность как раз считается такой операцией согласно подп. 12 п. 3 ст. 149 НК РФ — главное, чтобы деятельность по благотворительности соответствовала закону 135-ФЗ и актив не был подакцизным.

Чтобы рассчитать сумму НДС, относящуюся к выбывающим основным средствам или нематериальным активам, которая должна быть восстановлена, нужно вычислить остаточную стоимость объекта и от неё взять соответствующий процент НДС. Пропорциональный расчёт касается только указанных двух видов активов, по остальным активам налог восстанавливается полностью. Восстановленный НДС относится на прочие расходы (подп. 2 п. 3 ст. 170 НК РФ).

Дт 91.1 Кт 76 — показаны расходы на благотворительность.

Дт 76 Кт 51 — перечислены деньги на благотворительность.

НДС при выбытии основного средства в качестве благотворительной помощи.

Согласно подп. 2 п. 3 ст. 170 НК РФ налог нужно восстановить, если основное средство будет использоваться в операциях, которые НДС не облагаются. Благотворительность как раз считается такой операцией согласно подп. 12 п. 3 ст. 149 НК РФ — главное, чтобы деятельность по благотворительности соответствовала закону 135-ФЗ и актив не был подакцизным.

Чтобы рассчитать сумму НДС, относящуюся к выбывающим основным средствам или нематериальным активам, которая должна быть восстановлена, нужно вычислить остаточную стоимость объекта и от неё взять соответствующий процент НДС. Пропорциональный расчёт касается только указанных двух видов активов, по остальным активам налог восстанавливается полностью. Восстановленный НДС относится на прочие расходы (подп. 2 п. 3 ст. 170 НК РФ).

2.4. Бухгалтерский учёт

Расходы на благотворительность

являются прочими.

в обычной коммерческой организации

Дт 91.1 Кт 76 — показаны расходы

на благотворительность.

Дт 76 Кт 51 — перечислены деньги

на благотворительность

3. Физические лица

и Индивидуальные предприниматели

и Индивидуальные предприниматели

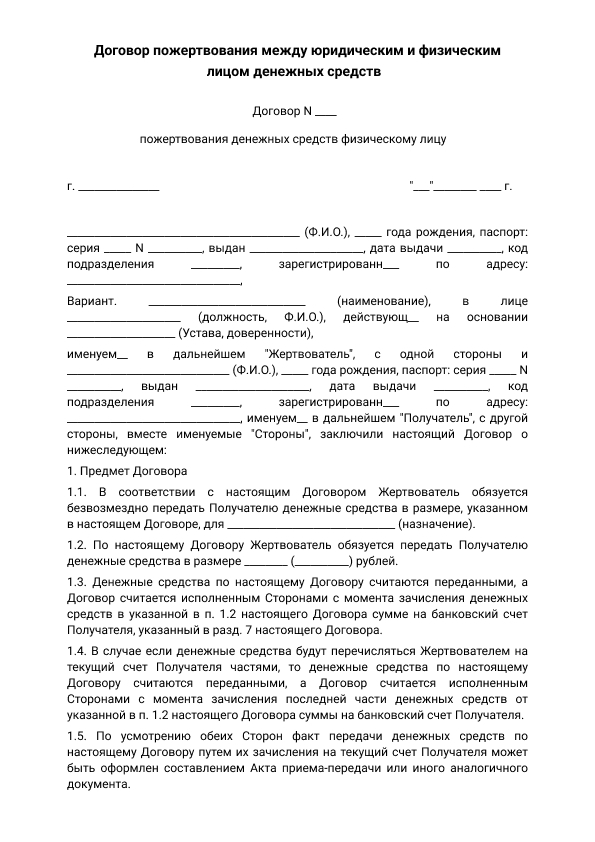

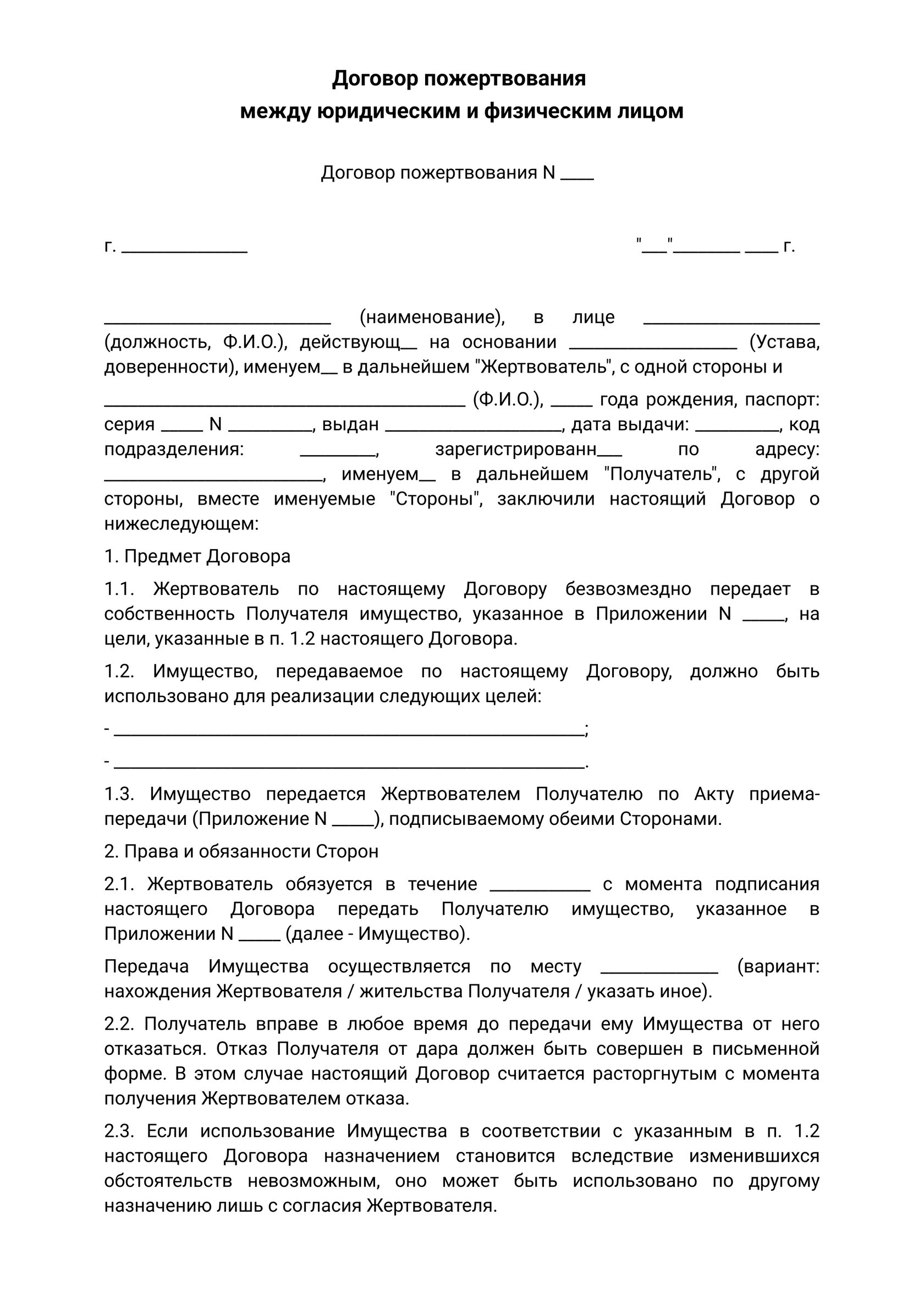

3.1. Юридическое оформление пожертвований

В договоре пожертвования между физическими лицами обязательно должно быть прописано целевое назначение дара, если такого указания в тексте нет, то сделка будет признана дарственной.

Предметом сделки могут быть деньги, недвижимость, продукты питания, лекарства, предметы гигиены и т. д. Как правило, денежные средства жертвуются гражданам на дорогостоящее лечение, улучшение жилищных условий многодетных семей.

В тексте договора пожертвования указываются фамилия, имя, отчество, дата рождения, паспортные данные сторон (жертвователя и благополучателя), описание дара, цели для которых он передаётся одаряемому, в какие сроки должен быть передан, обязанность получателя дара предоставлять отчёт об использовании предмета договора.

Пожертвование является видом дарственной, если предметом договора является денежные средства, то получатель не уплачивает НДФЛ (налог на доходы физических лиц), однако если даром является недвижимость, транспорт, акции, доли паев, то налог подлежит уплате (за исключением случаев, если получателем является близкий родственник).

Предметом сделки могут быть деньги, недвижимость, продукты питания, лекарства, предметы гигиены и т. д. Как правило, денежные средства жертвуются гражданам на дорогостоящее лечение, улучшение жилищных условий многодетных семей.

В тексте договора пожертвования указываются фамилия, имя, отчество, дата рождения, паспортные данные сторон (жертвователя и благополучателя), описание дара, цели для которых он передаётся одаряемому, в какие сроки должен быть передан, обязанность получателя дара предоставлять отчёт об использовании предмета договора.

Пожертвование является видом дарственной, если предметом договора является денежные средства, то получатель не уплачивает НДФЛ (налог на доходы физических лиц), однако если даром является недвижимость, транспорт, акции, доли паев, то налог подлежит уплате (за исключением случаев, если получателем является близкий родственник).

Заключать договор пожертвования в письменной форме не обязательно, однако письменная форма договора снижает риски признания сделки дарением.

К договору должно быть приложение в виде акта приёма-передачи.

Если ни одна из сторон не настаивает на заключении письменного договора пожертвования, то можно составить соглашение о принятии имущества (денежных средств, движимых вещей). Название данного документа зависит от вида пожертвования.

Для того чтобы пожертвование не облагалось налогом, необходимо:

Если стороны решили не заключать письменно договор пожертвования, то благотворитель имеет право направить в адрес юридического лица сопроводительное письмо о том, как необходимо использовать дар (независимо от предмета). Нередки случаи, когда жертвователь не имеет желания называть своих данных, тогда в традициях делового оборота его принято называть анонимным благотворителем.

Однако если жертвователь переводит на расчётный счёт организации денежные средства в качестве дара, то он не может остаться неназванным, необходимо указать свои данные при проведении такой операции. По правилам этикета, руководство юридического лица обязано направить в адрес жертвователя благодарственный документ.

Юридические лица имеют право самостоятельно привлекать благотворительные пожертвования путём как письменного, так и устного обращения к гражданам, с указанием цели привлечения (на восстановление храма, на помощь бездомным животным, покупка мебели и т. д.).

В случае если сделка пожертвования заключается с иностранным юридическим лицом, то стороны имеют право выбрать, законодательством какой стороны будут руководствоваться при заключении договора, при возникновении споров. Если стороны не сделали такой выбор, то будут применяться законы той страны с которой договор наиболее тесно связан (место жительство и деятельность благотворителя). Это означает если благотворитель является иностранным гражданином, в договоре не оговорено право, которым будут руководствоваться стороны, то будет применено законодательство той стороны, где проживает жертвователь.

В любой момент до передачи одаряемому дара он может отказаться от его получения.

Законодатель сумму денежного пожертвования физическому лицу не ограничивает. Такой дар не облагается подоходным налогом (НДФЛ).

К договору должно быть приложение в виде акта приёма-передачи.

Если ни одна из сторон не настаивает на заключении письменного договора пожертвования, то можно составить соглашение о принятии имущества (денежных средств, движимых вещей). Название данного документа зависит от вида пожертвования.

Для того чтобы пожертвование не облагалось налогом, необходимо:

- использовать дар по назначению и в целях, указанных в договоре; вести отдельный учёт операций, связанных с пожертвованиями (отдельный расчётный счёт);

- при необходимости отчитываться перед жертвователем об использовании дара.

Если стороны решили не заключать письменно договор пожертвования, то благотворитель имеет право направить в адрес юридического лица сопроводительное письмо о том, как необходимо использовать дар (независимо от предмета). Нередки случаи, когда жертвователь не имеет желания называть своих данных, тогда в традициях делового оборота его принято называть анонимным благотворителем.

Однако если жертвователь переводит на расчётный счёт организации денежные средства в качестве дара, то он не может остаться неназванным, необходимо указать свои данные при проведении такой операции. По правилам этикета, руководство юридического лица обязано направить в адрес жертвователя благодарственный документ.

Юридические лица имеют право самостоятельно привлекать благотворительные пожертвования путём как письменного, так и устного обращения к гражданам, с указанием цели привлечения (на восстановление храма, на помощь бездомным животным, покупка мебели и т. д.).

В случае если сделка пожертвования заключается с иностранным юридическим лицом, то стороны имеют право выбрать, законодательством какой стороны будут руководствоваться при заключении договора, при возникновении споров. Если стороны не сделали такой выбор, то будут применяться законы той страны с которой договор наиболее тесно связан (место жительство и деятельность благотворителя). Это означает если благотворитель является иностранным гражданином, в договоре не оговорено право, которым будут руководствоваться стороны, то будет применено законодательство той стороны, где проживает жертвователь.

В любой момент до передачи одаряемому дара он может отказаться от его получения.

Законодатель сумму денежного пожертвования физическому лицу не ограничивает. Такой дар не облагается подоходным налогом (НДФЛ).

Пожертвование от физического лица юридическому лицу

Письменная форма договора

пожертвования не обязательна.

Но ее наличие снижает риски

признания сделки дарением

Чтобы пожертвование не облагалось

налогом нужно использовать дар

по назначению и отчитываться

перед жертвователем

3.2. НДФЛ

При пожертвовании денег детской больнице, благотворительной организации или фонду защиты животных возможно вернуть часть таких расходов путём оформления социального налогового вычета.

Социальный налоговый вычет — это льгота, которую предоставляет государство при совершении налогоплательщиком каких-либо социально значимых действий.

Условия для получения вычета на благотворительность те же, что и для имущественного, социального и прочих вычетов. Прежде всего, физическое лицо должно быть плательщиком НДФЛ по ставке 13%.

Для этого достаточно иметь официальную зарплату, из которой работодатель перечисляет 13% подоходного налога. Или иметь другой доход, облагаемый НДФЛ. Это может быть доход от аренды квартиры, автомобиля, гаража и т. п.

Кроме того, жертвователь должен быть налоговым резидентом РФ, то есть находиться на территории России более 183 дней за 12 месяцев, идущих подряд.

Осуществляя благотворительную деятельность, можно вернуть на счёт до 13% от суммы пожертвования. Несмотря на то, что вычет на благотворительность относится к социальным вычетам, правила его расчёта имеют свои особенности, а предельный размер не ограничен.

Для использования вычета благополучателем должны быть:

Социальный налоговый вычет — это льгота, которую предоставляет государство при совершении налогоплательщиком каких-либо социально значимых действий.

Условия для получения вычета на благотворительность те же, что и для имущественного, социального и прочих вычетов. Прежде всего, физическое лицо должно быть плательщиком НДФЛ по ставке 13%.

Для этого достаточно иметь официальную зарплату, из которой работодатель перечисляет 13% подоходного налога. Или иметь другой доход, облагаемый НДФЛ. Это может быть доход от аренды квартиры, автомобиля, гаража и т. п.

Кроме того, жертвователь должен быть налоговым резидентом РФ, то есть находиться на территории России более 183 дней за 12 месяцев, идущих подряд.

Осуществляя благотворительную деятельность, можно вернуть на счёт до 13% от суммы пожертвования. Несмотря на то, что вычет на благотворительность относится к социальным вычетам, правила его расчёта имеют свои особенности, а предельный размер не ограничен.

Для использования вычета благополучателем должны быть:

- Благотворительные организации.

- Социально ориентированные некоммерческие организации.

- Некоммерческие организации, осуществляющие деятельность в области науки, культуры, физической культуры и спорта (за исключением профессионального спорта), образования, просвещения, здравоохранения, защиты прав и свобод человека и гражданина, социальной и правовой поддержки и защиты граждан, содействия защите граждан от чрезвычайных ситуаций, охраны окружающей среды и защиты животных.

- Религиозные организации для осуществления уставной деятельности.

- Некоммерческие организации для формирования или пополнения целевого капитала.

Для получения налогового вычета

на благотворительность физическое

лицо должно быть плательщиком

НДФЛ 13% и резидентом РФ

При расчёте налогового вычета на благотворительность действуют правила:

1. Размер льготы напрямую зависит от размера дохода, полученного физическим лицом в течение налогооблагаемого периода. Налогооблагаемым периодом считается тот год, когда было совершено пожертвование. Верхний предел льготы ограничен 25% годового дохода.

В ряде случаев предельный размер вычета на благотворительность может быть увеличен законом субъекта Российской Федерации до 30% годового дохода. Это происходит, если получателями пожертвований являются:

2. После применения льготы физическому лицу возвращается до 13% благотворительного взноса. Максимальная сумма, которая может быть перечислена, составляет: 13% x 25% x годовой доход.

3. Налоговый вычет на благотворительность можно получать каждый год. В расчёте участвует сумма пожертвования за предыдущий год.

4. Если пожертвование больше, чем 25% годового дохода, перенести остаток вычета на следующий год нельзя.

5. Если по какой-то причине благотворительная организация вернула пожертвование, а вычет уже получен, сумму вычета придётся вернуть. Для этого необходимо заполнить декларацию 3-НДФЛ и включить вычет в налогооблагаемую базу. По результату — заплатить 13% от вычета, то есть, фактически, вернуть деньги, которые получены после применения вычета.

1. Размер льготы напрямую зависит от размера дохода, полученного физическим лицом в течение налогооблагаемого периода. Налогооблагаемым периодом считается тот год, когда было совершено пожертвование. Верхний предел льготы ограничен 25% годового дохода.

В ряде случаев предельный размер вычета на благотворительность может быть увеличен законом субъекта Российской Федерации до 30% годового дохода. Это происходит, если получателями пожертвований являются:

- Государственные и муниципальные учреждения, осуществляющие культурную деятельность.

- Некоммерческие организации (фонды) при перечислении им пожертвований на формирование целевого капитала для поддержки указанных учреждений.

2. После применения льготы физическому лицу возвращается до 13% благотворительного взноса. Максимальная сумма, которая может быть перечислена, составляет: 13% x 25% x годовой доход.

3. Налоговый вычет на благотворительность можно получать каждый год. В расчёте участвует сумма пожертвования за предыдущий год.

4. Если пожертвование больше, чем 25% годового дохода, перенести остаток вычета на следующий год нельзя.

5. Если по какой-то причине благотворительная организация вернула пожертвование, а вычет уже получен, сумму вычета придётся вернуть. Для этого необходимо заполнить декларацию 3-НДФЛ и включить вычет в налогооблагаемую базу. По результату — заплатить 13% от вычета, то есть, фактически, вернуть деньги, которые получены после применения вычета.

Налоговый вычет при неденежной благотворительности

Благотворительность — это не только пожертвование денег, но и дарение вещи или права в общеполезных целях.

Можно жертвовать благотворительному фонду или некоммерческой организации (см. список организаций выше) не только деньги, но и имущество. Кроме того, возможно получить налоговый вычет, если оказана безвозмездная услуга или переданы имущественные права.

При подаче декларации 3-НДФЛ на социальный налоговый вычет на благотворительность необходимо приложить платёжные документы, подтверждающие стоимость пожертвованного имущества и Акт приёма-передачи.

Подать документы на вычет можно не ранее следующего года после года пожертвования.

Физическое лицо имеет право вернуть налог за три предыдущих года.

Чтобы получить налоговый вычет за благотворительность, в налоговую инспекцию необходимо предоставить следующие документы:

Перед тем как вернуть НДФЛ за благотворительность, налоговая инспекция проводит камеральную проверку документов, включая декларацию 3-НДФЛ. Проверка идёт три месяца.

После завершения проверки деньги поступят на счёт, указанный в заявлении, в течение 30 дней.

Можно жертвовать благотворительному фонду или некоммерческой организации (см. список организаций выше) не только деньги, но и имущество. Кроме того, возможно получить налоговый вычет, если оказана безвозмездная услуга или переданы имущественные права.

При подаче декларации 3-НДФЛ на социальный налоговый вычет на благотворительность необходимо приложить платёжные документы, подтверждающие стоимость пожертвованного имущества и Акт приёма-передачи.

Подать документы на вычет можно не ранее следующего года после года пожертвования.

Физическое лицо имеет право вернуть налог за три предыдущих года.

Чтобы получить налоговый вычет за благотворительность, в налоговую инспекцию необходимо предоставить следующие документы:

- Паспорт или временное удостоверение личности гражданина РФ для тех, кто потерял паспорт.

- Справка 2-НДФЛ от работодателя. Она должна быть за тот год, за который оформляется налоговый вычет.

- Акт приёма-передачи, если сделано неденежное пожертвование. Заверенная копия.

- Платёжные документы, чтобы подтвердить расходы на благотворительность: квитанции, платёжные поручения, чеки.

Перед тем как вернуть НДФЛ за благотворительность, налоговая инспекция проводит камеральную проверку документов, включая декларацию 3-НДФЛ. Проверка идёт три месяца.

После завершения проверки деньги поступят на счёт, указанный в заявлении, в течение 30 дней.

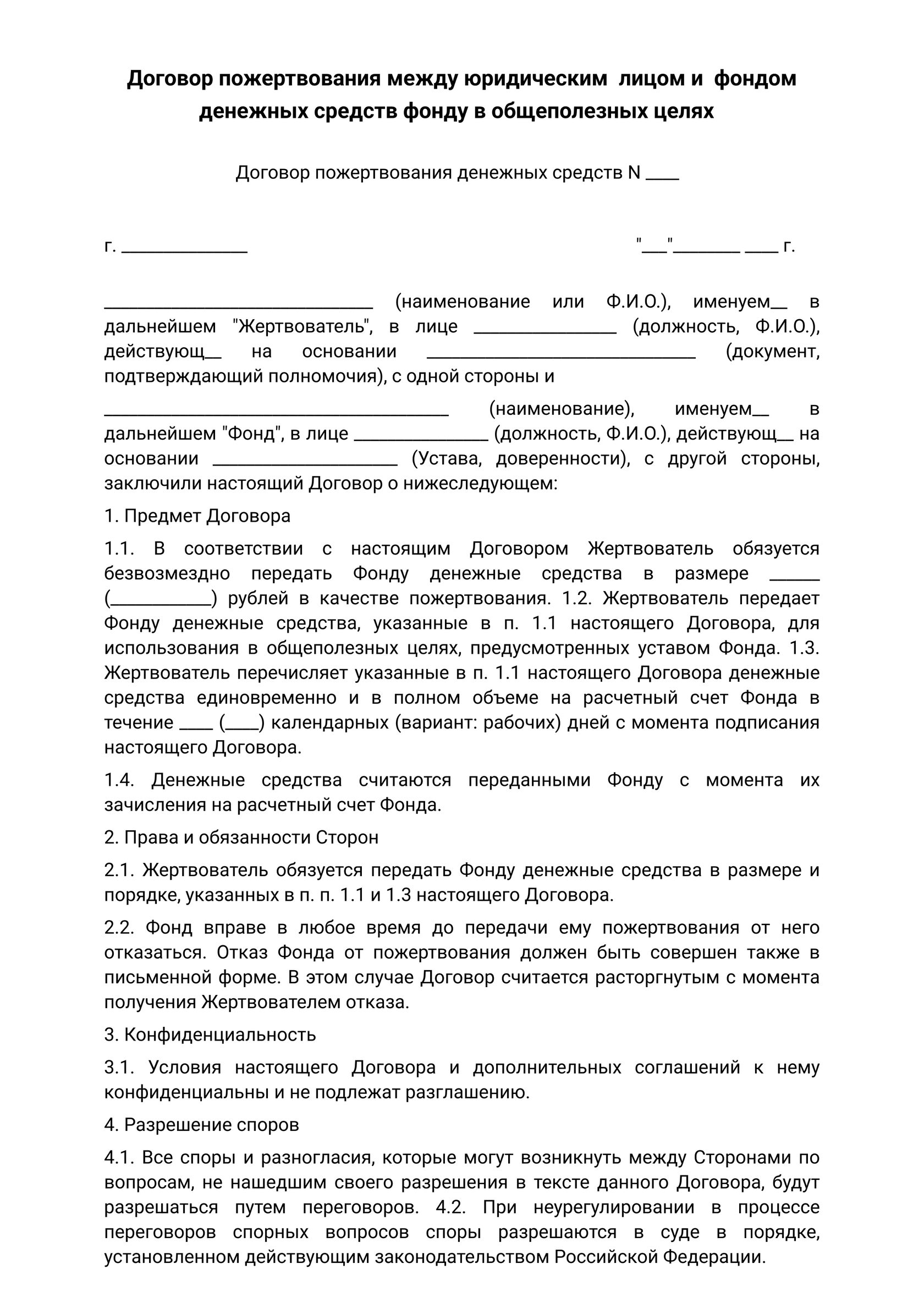

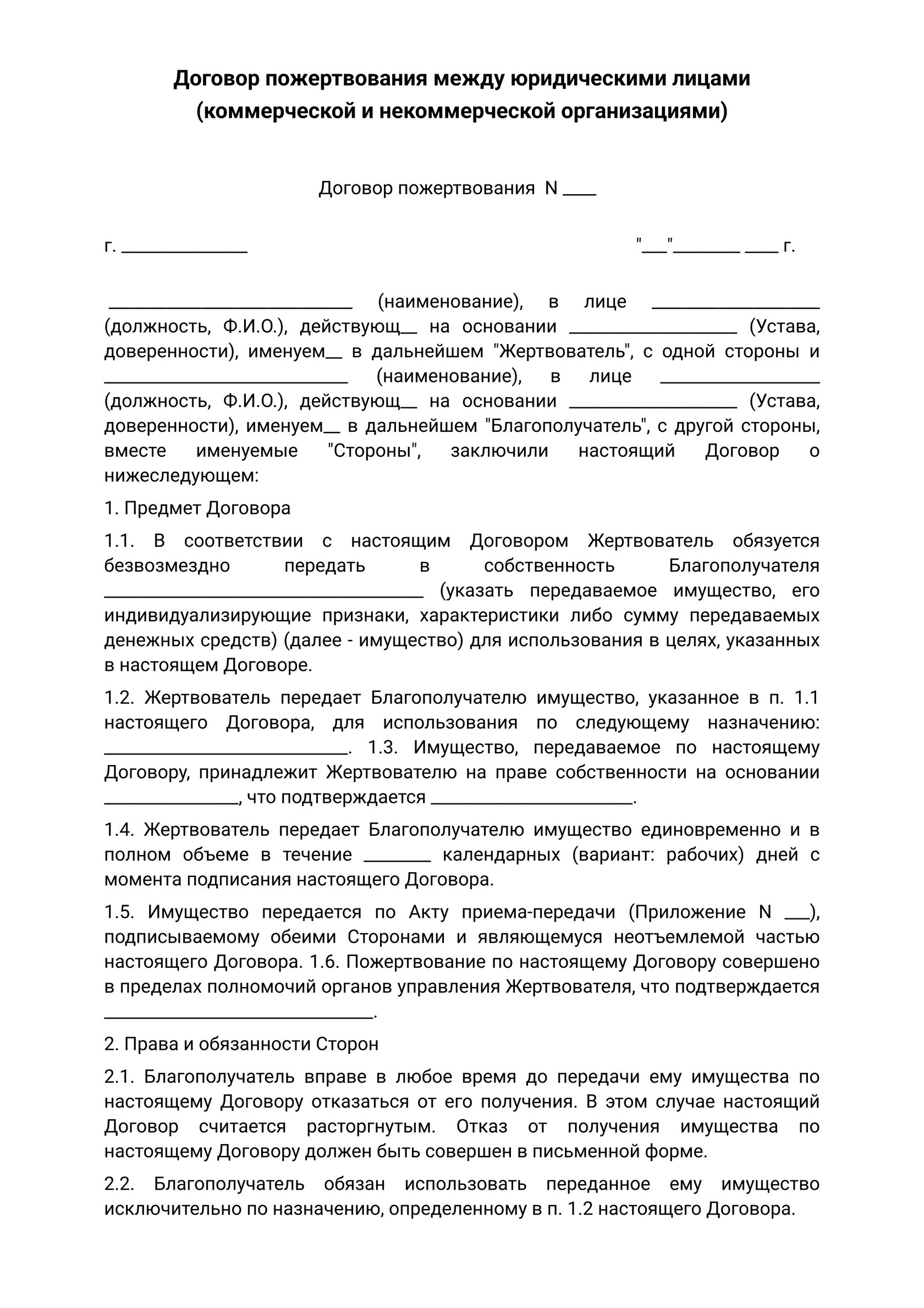

Примеры типовых договоров пожертвования

ЮЛ/ФЛ

ЮЛ/ЮЛ (НКО)

ЮЛ/Фонд

Любые лица

по виду имущества

по виду имущества

Безвозмездное выполнение работ и оказание услуг

АНО “Платформа образовательных проектов” © 2019 - 2022